Глава из книги бизнес-тренера Ларисы Плотницкой «Секреты управления финансовыми потоками. Как управлять финансами, чтобы деньги в бизнесе были всегда» издательства Русской Школы Управления.

Разберемся с головной болью многих руководителей — финансовыми вопросами. Мы сделаем это с помощью понятия «каузальные финансы» — то есть определим причинно-следственные связи в управлении финансами. Каузальный — это причинно-следственный Для чего использовать этот термин? Опыт работы в должности финансового директора и тренера по управлению финансами позволил мне заметить такую закономерность: действия руководителей бизнеса напрямую определяют финансовые результаты компании.

Получать доходы, многократно превышающие расходы, хотят многие собственники компаний. Однако не каждому этого удается достичь. Почему? Дело в том, что финансовый результат объединяет в себе показатель, который включает в себя анализ и оценку эффективной (или неэффективной) деятельности фирмы на определенных этапах ее развития.

К таким показателям можно отнести:

-

Валовую прибыль (убытки).

-

Прибыль (убытки) от продаж.

-

Прибыль (убытки) до налогообложения.

-

Чистую прибыль (убытки).

Прибыль занимает центральное место в общей системе показателей стоимости и управленческих рычагов. Экономической категорией она становится в процессе функционирования предприятия.

Профессор В. В. Ковалев выделяет следующие виды прибыли, влияющие на деятельность организации:

-

Валовая (маржинальная) — разность между выручкой (нетто) и переменными расходами. Под первым элементом понимаются результаты от продажи товаров, продукции и услуг, а под вторым — себестоимость реализованных товаров. Валовая прибыль играет основополагающую роль в управленческом учете.

-

Прибыль от продаж (до вычета процентов и выплаты налогов) — разница, которую образуют валовая прибыль, условно-постоянные (управленческие накладные), коммерческие расходы.

-

Прибыль, которую подвергнут налогообложению (она не включает вычет налогов и обязательные платежи), — основной вид прибыли, вызывающий интерес у государства. Это тот источник доходов, который питает государство долей, полученной от общей коммерческой деятельности предприятий.

-

Прибыль, которую могут распределить акционеры, — это конечный результат деятельности компании, вызывающий максимальный интерес собственников бизнеса. Такая прибыль может быть и реинвестированной, то есть необходимой для финансирования прироста активов, и потребляемой, то есть используемой для выплаты дивидендов.

У меня базовое экономическое образование и степень МВА по управлению финансами. Это дает мне основание констатировать факт: желаемый финансовый результат компания получит, если:

-

Определит показатели, которых она хочет достичь.

-

Зафиксирует абсолютное (и / или относительное) значение.

-

Составит план их достижения.

Некоторые могут подумать, что многие предприятия ведут свою деятельность и без планов. А другие фирмы, если и составляют список с мероприятиями, не следуют ему.

Конечно, любой план может быть ошибочным. Приведем пример — эталон того, как не нужно планировать. Его описал нобелевский лауреат Дэниэл Канеман, основоположник такой науки, как психологическая экономическая теория и поведенческие финансы, исследователь экономики и когнитивистики, объясняющей, почему человек, принимая рискованное решение или управляя своим поведением, ведет себя иррационально. Рассмотрим историю, приведшую к невообразимому финансовому краху.

Строительство нового здания шотландского парламента в Эдинбурге в июне 1997 года оценили в 40 млн фунтов стерлингов. Спустя 2 года бюджет строительства перевалил за 100 млн. Апрель 2000 года отметился бюджетом в 195 млн фунтов. В ноябре 2001 года сделали перерасчет: бюджет составил 241 млн фунтов, однако эта цифра менялась еще два раза, достигнув 294,6 млн. В 2003 году стоимость нового здания парламента выросла до 375,8 млн фунтов стерлингов. Наконец, спустя год здание было построено и, согласно последним данным, общая сумма затрат составила около 431 млн.Могут ли ошибки, допущенные при планировании, отразиться на результатах вашего бизнеса? Конечно. И если подобная ошибка возможна, может быть, нет смысла и в планировании? Но как понять руководителю, какие результаты он получит, если ничего не планировать?

Финансовое управление и управление бизнесом связаны неразрывно. И сейчас только поверхностного знания финансовых показателей недостаточно. Важно понимать, что это такое, и уметь применять знания на практике, чтобы достичь желаемых показателей.

Без команды управленцев бизнес не сможет достичь своих целей. Если команда не осознает последствий своих действий для достижения финансовых целей бизнеса, то собственник может хоть голову разбить — результаты деятельности все равно будут плачевными.

Для руководителя создание системы, способствующей достижению ожидаемых показателей, — задача довольно сложная. Дело в том, что такие системы, которые позволят достичь финансового благосостояния, не могут быть одинаковыми или продублированными другими организациями, поскольку в каждой из них присутствует «секретный ингредиент» — человеческие системы.

Каждая компания использует человеческий ресурс по-своему. Задача номер один — выстроить причинно-следственные связи для достижения желаемых финансовых результатов. Каждый руководитель должен определить свое место в такой цепочке связей и увидеть, какие финансовые знания ему необходимы. Еще он должен составить схему со всеми условиями, без которых достичь финансового результата будет невозможно. Пример: гололед на дороге не принесет неудобств, если машина будет переобута в зимнюю резину.

Причинно-следственная связь

Означает ли это, что руководитель должен стать гуру в финансовой области? Нет. Вот пример: я начала водить машину в 1998 году. Как вы считаете, насколько хорошо я знакома с устройством автомобиля? Правильно. Настолько, чтобы успешно им управлять. Точно так же и руководителю нужны знания в области финансов ровно в том объеме, который позволит работать эффективно на своем месте и понимать, как ему достичь запланированных финансовых показателей.

Руководителю важно знать, какие его поступки приведут к достижению нужных показателей и каким будет его вознаграждение за достижение запланированных цифр.

Давайте представим, что вам нравится кататься на лыжах. Вы захотели отдохнуть на курорте, выбрав очень хорошее место А, и заплатили за него 2 тыс. евро. Однажды, совершая прогулку по центральным улицам города, вы находите пункт, где путевка на курорт Б продается за 500 евро. Качество обслуживания курорта Б не уступает курорту А. Но курорт Б обладает некоторыми преимуществами: например, там неплохой вечерний досуг, а вы любите вечерком выпить по кружечке пива с друзьями. Вы покупаете тур в это место, сэкономив большую сумму.

Вернувшись домой, вы понимаете, что деньги за две путевки вернуть нельзя. У вас куплено два тура — на курорты А и Б. Куда предпочтете поехать, раз потратили 2500 евро?

Пример причинно-следственной связи

Если бы вы отправились в тур А, то оказались бы в худшем месте, так как на этом курорте в отличие от курорта Б отсутствует вечерний досуг. Но остаться без этих 2 тыс. евро тоже не хочется. И вы едете по путевке А, несмотря на потерянные деньги.

Вы сделали выбор в пользу путевки А, думая о безвозвратной потере размером 2 тыс. евро. Психологи скажут, что это решение было нерациональным. С экономической точки зрения вы поступили правильнее, но было ли это хорошо с точки зрения удовлетворения от проведенного времени?

Руководители в бизнесе часто принимают нерациональные решения, то есть совершают действия, которые вопреки ожидаемому результату ведут к безвозвратным потерям.

Рассмотрим практический пример. Я проводила авторский тренинг для руководителей, не занятых в финансовой отрасли (кстати, на его основе написана эта книга). Я рассказывала о том, как важно понимать финансовую систему предприятия. Эту мысль я проиллюстрировала примером с правилами дорожного движения, знать которые обязаны все водители.

Каждый водитель понимает, к чему может привести их несоблюдение, но иногда сознательно идет на нарушение, например в случае острой необходимости. К какому результату это может привести? Ответ не так очевиден.

Один участник мероприятия, собственник бизнеса, рассказал, что когда он опаздывает, то всегда нарушает ПДД. Даже если это грозит ему штрафом, так как сумма упущенной выгоды многократно превышает сумму этого штрафа. Здесь важно упомянуть, что человек решил пройти обучение именно из-за проблем в бизнесе, которым управляет уже 8 лет. Положение дел было таким, что он был не в состоянии даже выплатить зарплату сотрудникам, а взять кредиты не позволяло отсутствие положительной кредитной истории.

Данный собственник привык нарушать правила как на дороге, так и в бизнесе (и этот пример весьма распространен). В определенный период неумение управлять финансами способно привести к краху компании.

Почему я рекомендую прочитать эту книгу руководителям или тем, кто стремится работать эффективно? Потому, что в ней содержится масса инструментов, которые помогут принять наилучшее решение. Эта книга создана для любителей стратегического видения — так называемого обзора с высоты птичьего полета.

Мировой интеллектуал и номинант на Нобелевскую премию Фримен Дайсон высказался на эту тему так: «Существуют ученые-птицы и ученые-лягушки. Птицам нравится парить в вышине, простирая взор на обширные пространства. Они оперируют понятиями, которые объединяют сразу несколько проблем, и рассматривают задачи, возникающие в разных частях проекта. Лягушки же сидят на отмели, и перед их глазами — только растущие поблизости цветы. Они с наслаждением рассматривают объекты, а подход к решению задач у них имеет последовательный характер. Я сам — лягушка, и у меня есть много друзей-птиц».

Финансы — это широкий и глубокий мир, так давайте взглянем на финансовое управление с высоты птичьего полета.

Каузальные финансы — культура взаимодействия с деньгами.

Практическая методика каузальных финансов дает возможность разобраться в принципах трансформации принятых решений в финансовые ресурсы, за счет чего решается проблема нехватки денежных средств. Она направлена на достижение стабильного состояния предприятия за счет умелого управления финансовыми потоками.

Методика каузальных финансов позволяет руководителям при принятии важных финансовых решений руководствоваться готовым алгоритмом действий, обеспечивающим:

-

Надежную защиту от разнообразных манипуляций.

-

Оказание помощи собственнику в принятии продуктивных решений.

-

Верную оценку вложений в инвестиционные проекты.

-

Правильную расстановку приоритетов при распределении денежных средств.

-

Достижение KPI.

-

Помощь бизнесу в достижении желаемых целей.

Каждому руководителю я рекомендую оценить свои действия, взглянув на них «с высоты птичьего полета», и сформулировать четкий ответ на следующий вопрос: «Какие действия помогут достичь ожидаемых финансовых показателей?».

Благодаря методу каузальных финансов вы можете разобраться с финансовыми закономерностями и принципами принятия решений в условиях неопределенных событий. Применение этого метода нередко меняет решения других руководителей в вашу пользу.

Каузальные финансы представляют собой специфический инструмент управления деньгами. Он применяется для достижения поставленных целей. В этой книге мы рассмотрим несколько уровней каузальных финансов.

Всего существует пять уровней:

5. Принятие решения.

4. Обработка информации.

3. Сбор информации и сведений.

2. Системный подход.

1. Результат.

1-й уровень. Результат

Цель первого уровня — определение того результата, которого компания хочет достичь в долгосрочной перспективе. Вновь вспомним пример с двумя путевками на горнолыжный курорт. Если бы на момент выбора тура вы четко знали, какой результат будет для вас наилучшим с точки зрения проведения отдыха, то, скорее всего, наличие множества баров и дискотек стало бы приоритетным фактором при выборе. Далее, зная свои ожидания, вы бы обозначили для себя сумму, необходимую для поездки, с которой бы безболезненно расстались.

Перед тем как создать свой бизнес, также важно понимать, что для вас является хорошим результатом. Возможно, это превращение коммерческой идеи в материальную прибыль. Но если бизнес станет прибыльным, а оплачивать товар и аренду помещения вам будет не из чего, можно ли считать это хорошим результатом? Конечно, нет. Тогда в свой план стоит внести сумму, достаточную для покрытия всех расходов.

Что делать, если возникают обстоятельства, контролировать которые вы не в силах? Ответ прост: руководителю, умеющему быстро адаптироваться и работать в условиях форс-мажора, достаточно минимального контроля над такой ситуацией.

Задача первого уровня — определить те результаты, которые в итоге удовлетворят собственников бизнеса. Это расширит возможности контроля над будущим, позволит принимать эффективные и адекватные решения.

2-й уровень. Системный подход

Системный подход — естественный и далеко не новый метод решения задач: его применяют на протяжении нескольких столетий. Но в последнее время им стали пользоваться гораздо чаще.

«Польза системы для мышления состоит не только в том, что о вещах начинают мыслить упорядоченно, по известному плану, но и в том, что о них вообще мыслят».

Система — это образование из двух или более элементов, которые соответствуют следующим условиям: 1) от поведения каждого элемента зависит поведение целого; 2) взаимоотношения и действия элементов имеют взаимозависимую основу; 3) вне зависимости от того, будут ли образовываться подгруппы элементов или нет, каждый элемент оказывает воздействие на поведение целого. Ни одна составляющая не воздействует на них самостоятельно.

2-й уровень предусмотрен для разработки системы достижения финансовых показателей. Я предлагаю использовать три системы: АИС, ССП и ПЛОТЛИ.

АИС

Для получения своевременной информации любому предприятию необходимо максимально быстро фиксировать свои затраты, прибыль и многое другое. Оперативная информация о происходящем поможет глубже проанализировать процессы и сделать правильные выводы. Внедрение комплексной автоматизированной информационной системы (АИС) способствует улучшению контроля и анализа деятельности на предприятии. Она имеет следующие возможности:

-

Предоставление необходимой и своевременной информации руководителям любого уровня.

-

Единое информационное пространство для управления и коммуникации на предприятии.

-

Контроль, обработка и распределение управленческой информации.

-

Защита от несанкционированного доступа.

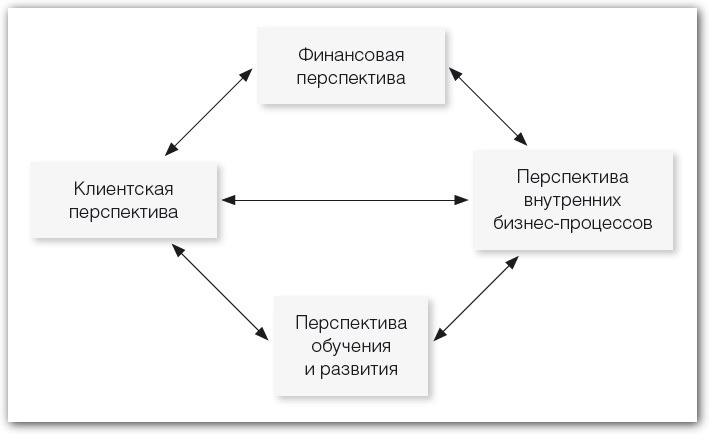

ССП

ССП — система сбалансированных показателей, известный системотехнический инструмент. Системотехника — промежуточное звено на пути к достижению финансовых результатов. С ее помощью вы сможете реализовать ваши ранее сформулированные цели.

ССП

Эта система призвана заниматься обеспечением обратной связи между бизнес-процессами компании, реализующими корпоративную стратегию, и показателями деятельности фирмы, способствующими стратегическому и тактическому успеху.

ПЛОТЛИ

Каждому собственнику и финансовому руководителю хочется ответить на вечный вопрос: «Какой способ управления финансами поможет обеспечить непрерывный поток денег в бизнесе?». Ответ на вечный вопрос о том, как управление финансами может обеспечить непрерывный поток денег в бизнес, поможет найти ПЛОТЛИ — система финансового управления.

Управление финансами с помощью этой системы предусматривает широкомасштабное управление деньгами — с точки зрения как временного промежутка, так и видов деятельности. Базовым показателем для ПЛОТЛИ выступает годовая чистая прибыль.

Система ПЛОТЛИ — ключ к эффективному финансовому управлению в долгосрочной перспективе. Важно соблюдать последовательность в распределении финансовых средств:

-

Направить их в сектор сбережений и инвестиций (СИ).

-

Далее в сектор резервного капитала (РК).

-

Потом в сектор условно-постоянных расходов (УП).

-

И наконец, в сектор расходов-маячков (РМ).

Благодаря системе ПЛОТЛИ собственники компании смогут построить бизнес, генерирующий стабильную прибыль и высокий денежный поток, получаемый от инвестирования.

3-й уровень. Сбор информации и сведений

3-й уровень предполагает детальное описание компании. Для этого вы можете воспользоваться таблицей:

Таблица для детального описания компании

На данном этапе важно сформировать финансовую стратегию для определения всех источников денежных поступлений и основных направлений их расходования. Финансовая стратегия — это базис, который обеспечит финансовую политику компании и выработку ее основных черт.

Необходимо проанализировать жизненный цикл бизнеса и определить этап, на котором он находится, а также внешнюю среду, влияющую на него. Далее важно определить, какая финансовая модель и финансовые инструменты свойственны вашей фирме, и провести финансовый, трудовой и материальный аудит. Матрицу ФСУП невозможно представить без систем, отвечающих за учет, контроль, управление, обучение и хранение информации.

После анализа организационной структуры, изучения типологических характеристик сотрудников и их взаимоотношений вы без труда обнаружите, какой руководитель принимает иррациональные решения.

Проработка 3-го уровня позволит создать финансовую политику предприятия, направленную на достижение стратегических и тактических целей бизнеса.

4-й уровень. Обработка информации

К 4-му уровню вы подошли, имея четкое представление о сформулированных финансовых целях. И сейчас есть смысл применить ориентированный на результат метод бюджетирования, или БОР.

БОР поможет гибко распределить ресурсы с учетом приоритетных финансовых целей, задач и функций, а также учесть проблемы текущей бюджетной ситуации.

В качестве исходной точки выбирается стратегическая цель предприятия. Далее я рекомендую разработать систему взаимосвязанных показателей: последние делятся на множество мелких составных частей, и так до тех пор, пока не будут определены индикаторы, влияющие на результативность непосредственных исполнителей — сотрудников компании.

Деятельность фирмы характеризуется набором взаимосвязанных характеристик, с помощью которых можно создать финансовую модель предприятия. Зачем это нужно? Такой инструмент поможет мгновенно просчитать влияние изменений на финансовое положение и результаты деятельности компании.

В основе бюджетирования, ориентированного на результат, лежат зависящие и влияющие показатели, которые определяют реализацию тех или иных бизнес-процессов, функций и действий. 3-й уровень позволил получить такие показатели. Теперь, оперируя нормативами и расценками, их можно превратить в статьи бюджетов.

Какими могут быть зависящие и влияющие показатели?

-

Объем реализации влияет на выручку.

-

Количество обращений влияет на объем реализации.

-

Обработанные заказы зависят от работы менеджеров по

-

продажам и т. д.

Создав систему бюджетирования, руководители компании получают:

-

Традиционное бюджетирование.

-

Нефинансовые планы с набором понятных и важных бизнес-показателей.

-

Инструмент для контроля над реализацией стратегии.

Не всегда сразу понятно, что нужно сделать с зависимыми показателями, чтобы разложить их на отдельные составляющие. Вам поможет доскональное изучение бизнес-процессов, разбор их на подпроцессы и базовые функции.

Процесс сбора информации и ее анализа не является гарантией повышения прибыльности предприятия.

Оперативные планы компании и подразделений составляют бюджеты, отвечающие за движение денежных средств, кредиторскую и дебиторскую задолженность, продажи и закупки на 12 месяцев. Их главная цель заключается в обеспечении платежеспособности и финансовой устойчивости предприятия. Как повысить прибыльность? Нужно составлять и исполнять бюджеты: доходов и расходов, производственных, коммерческих продаж на срок не менее 1 года с учетом сезонности, которая влияет на деятельность организации.

Определяя состав бюджетов, важно выделить звенья их структуры. Такие элементы — это «центры финансовой ответственности» (ЦФО).

Составление и принятие бюджетов — составной элемент финансовой системы управления предприятием. Данная процедура нужна, чтобы оптимально распределить ресурсы компании и делегировать финансовую ответственность. Система бюджетного управления создается на 4-м уровне.

Система бюджетного управления (СБУ) — такая система управления предприятием, в которой ЦФО функционируют через бюджеты. В таком случае цели компании достигаются с наиболее эффективным использованием ресурсов.

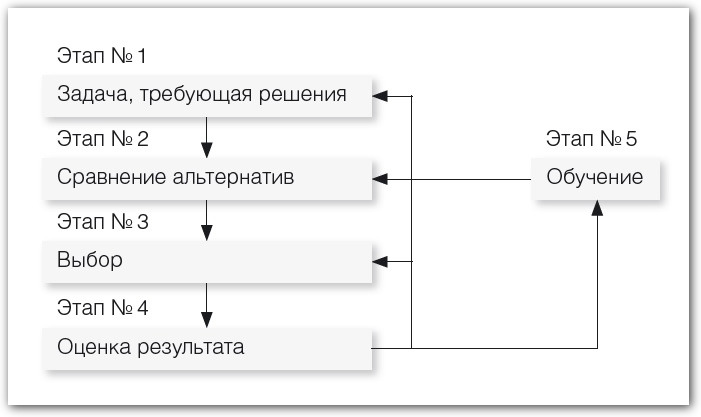

5-й уровень. Принятие решений

Применение системы бюджетного управления позволяет достичь поставленных целей, используя ресурсы эффективно. То есть, принимая решение, руководитель вполне может опираться на СБУ.

Процесс принятия решения предусматривает адекватное понимание перевеса одного внешнего фактора (или нескольких) над другим. Для принятия правильного управленческого решения важно понимать, как оно отразится на финансовых показателях работы компании.

Множество теорий принятия решений в своей основе имеют очень простую логику. Начало процесса неразрывно связано с появлением задачи, которую необходимо решить. 2-й уровень предусматривает сравнение альтернатив, их оценку с точки зрения привлекательности. 3-й уровень позволит выбрать лучшую и оценить результат решения на 4-м уровне. Если решение окажется неверным, то негативный итог (5-го уровня) поможет поменять один из предыдущих уровней процесса. В большинстве теорий принятия решений заложены эти постулаты. На 2-м уровне, подразумевающем сравнение альтернатив, может быть принято ключевое решение.

Зная, какой напиток вам нравится больше: кофе или чай, мне, скорее всего, несложно будет предсказать ваш выбор. Многие исследователи теории принятия решений считают этот этап основополагающим. Знание предпочтений поможет предугадать ваше поведение.

Процесс принятия решения

Для миллиардера 1 евро не деньги. Для голодного студента — целое состояние. Ценность объекта не определяется ценой, поэтому многие экономисты считают, что деньги не являются мерилом чего-либо. Введение понятия «полезность» (субъективной ценности) позволило эффективнее оценить предпочтительные альтернативы. Так, печенье может иметь большую стоимость, но яблоко более полезно.

Экономические теории нередко используют эту внутреннюю ценность (полезность). При этом оценить полезность или субъективную ценность невозможно. Существует даже популярная хохма об экономистах. Встречаются два экономиста, и один у другого спрашивает: «Как твоя жена?» Второй отвечает: «Относительно чего?»

Экономисты не оперируют понятием «абсолютная оценка». Супруга может находиться в стабильном состоянии, узнав о какой-либо плохой новости, но быть разочарованной, узнав, что ее подруга выиграла конкурс красоты. Для экономистов любая ценность относительна.

В начале XXI века нейробиологи высказали интересную мысль. По их мнению, ценность — это не более чем активность в специализированных участках головного мозга. Благодаря чему решение становится ценным? Нейроэкономическая теория утверждает, что ценность — это всего лишь разряды нейронов. Чем больше они активизируются при рассмотрении одной из возможных альтернатив, тем вероятнее принятие решения.

Кодирование предпочтений в мозге осуществляется с учетом анализа негативных последствий. Во время принятия решения происходят оценка рисков и сравнение доказательств в пользу потерь или приобретений.

Каузальные финансы позволяют оценить влияние финансовых рычагов управления на направление и эффективность деятельности предприятия. Разобравшись со всеми уровнями каузальных финансов, вы сможете легко оценить, какими будут последствия принятых управленческих решений с точки зрения финансов.

Итоги:

-

Знаний о том, какими бывают финансовые показатели, недостаточно. Только применение этих знаний приведет к достижению желаемых показателей.

-

Каждый руководитель должен знать, какие из его решений приведут к финансовому успеху предприятия.

-

Эффективное руководство предусматривает трансформацию своих действий в финансовые ресурсы.

-

Каузальные финансы — специфический инструмент финансового управления, используемый для достижения поставленной цели.

| В интернет-магазине Озон | В онлайн-магазине ЛитРес | На Bookmate | В онлайн-библиотеке MyBook | В онлайн-магазине GooglePlay |

| бумажное издание |

|

|||

| электронная книга | электронная книга | электронная книга | электронная книга | электронная книга |

| аудиокнига | аудиокнига | аудиокнига | аудиокнига |

Плотницкая Л. И.

П39 Секреты управления финансовыми потоками. Как управлять финансами, чтобы деньги в бизнесе были всегда / Л. И. Плотницкая. — М. : Русская Школа Управления, 2020. — 246 с.